Uno de los quebraderos de las empresas es lograr reducir su impuesto de sociedades. ¿Es posible conseguirlo? Sí. Es posible, pero hace falta conocer las deducciones y los beneficios fiscales a los que las empresas tienen derecho en 2021.

Así que hoy vamos a darte algunos consejos que puedes implementar desde YA para intentar mitigar tu Impuesto de Sociedades en la próxima declaración de la renta.

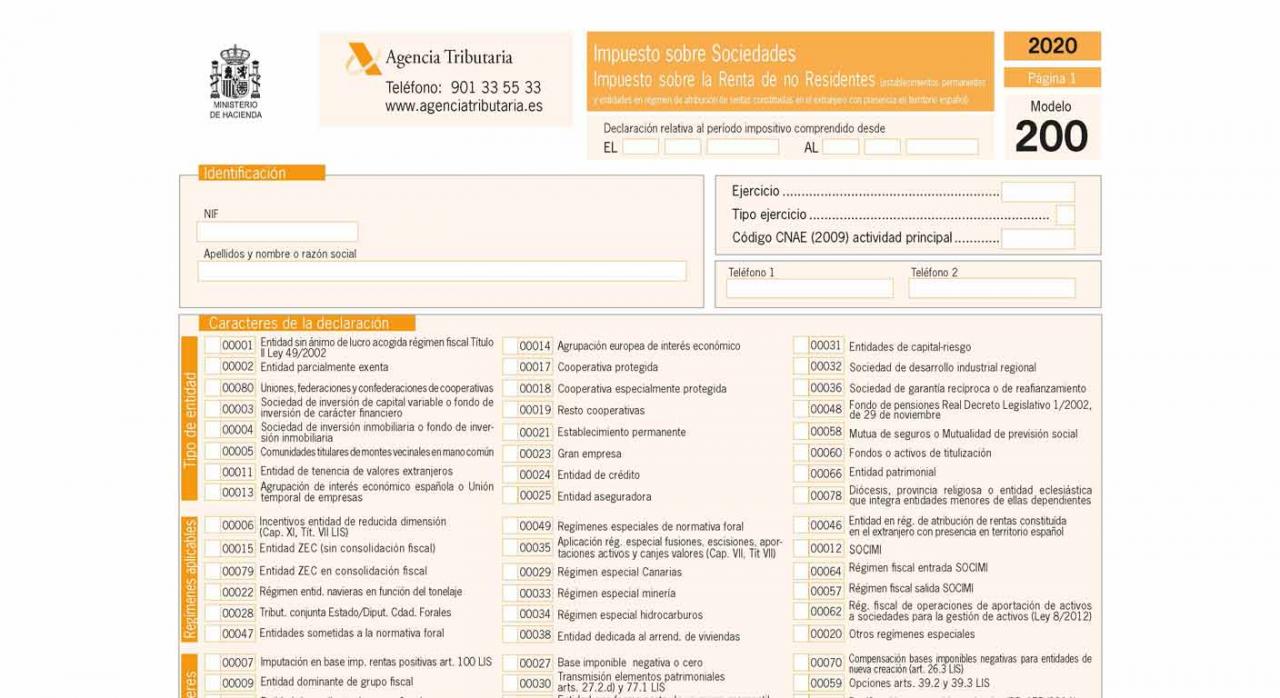

¿Qué es el Impuesto de Sociedades?

El impuesto de sociedades es el que grava los beneficios de una empresa constituida en territorio español obtenidos durante un año. Por norma general, el gravamen corresponde al 25% de los beneficios totales, aunque existen excepciones. Por ejemplo: las empresas de nueva creación pagan tan solo el 15% durante los primeros dos años en los que su saldo sea positivo.

Novedades del Impuestos de Sociedades en 2021:

En 2021 se han integrado nuevas reformas al Impuesto de Sociedades. La principal ha sido la limitación de deducciones al 95 %, eliminando la exención del 100 %, por plusvalía o dividendo generado por las filiales. Ese 5% no exento pasa ahora a tributar al tipo general del 25% (o el 30% en el caso de banca y petroleras). Es decir que las compañías abonarán 1,25 euros (o 1,3) por cada 100 recibidos.

Como excepción, las compañías con un volumen de negocio inferior a 40 millones de euros podrán seguir aplicando la exención del 100 % durante los próximos tres años.

Hacienda calcula que solo esta reducción de la exención afectará al 0,12% de las 1,5 millones de empresas registradas. Se trata de las 1.739 mayores firmas del país, que se prevé aporten 1.520 millones adicionales.